Čas levných hypoték skončil. Na půjčku na bydlení odhadem nedosáhne až 30 procent žadatelů

Ceny nemovitostí u nás rostou nejrychleji v celé Evropské unii, za loňský rok se v průměru zvýšily o zhruba 16 procent. Čím strměji stoupají, tím více si lidé nemovitosti pořizují, ať už jako formu investice, nebo z obavy, že by si vlastní bydlení později už nemuseli moci dovolit. A čím větší zájem o nemovitosti, tím více se zvyšuje jejich hodnota. Česká národní banka (ČNB) chce tuto spirálu zastavit, protože ceny domů a bytů rostou mnohem rychleji než příjmy.

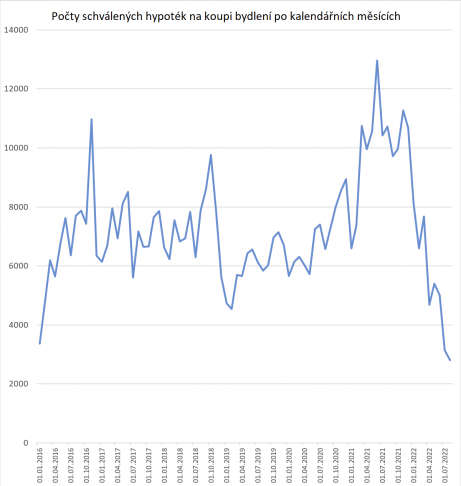

A jde na to přes hypotéky. Protože právě jejich snadná dostupnost úvěrů na bydlení koloběh zvyšující se poptávky a cen nemovitostí dále roztáčela. Významné procento hypoték, které banky vloni poskytly, navíc ČNB považuje z hlediska ukazatelů schopnosti jej splácet z běžných příjmů za vysoce rizikové.

Skutečnost, že aktuálně je množství nesplácených úvěrů minimální, přitom nehraje roli. Podstatné je, co nastane, až skončí dobré časy. Jakmile začnou růst úrokové sazby nebo nezaměstnanost, mohla by se podle ČNB nemalá část domácností dostat do potíží se splácením úvěrů, což by se následně negativně podepsalo na zdraví bank. Tato rizika chce ČNB omezit. Výsledkem jsou nová, ještě přísnější doporučení centrální banky k poskytování hypoték, která vstupují v platnost již 1. října.

Nová, přísnější pravidla

„Doporučení ČNB změní pohled na relativní míru zadlužení klienta,“ říká Andrea Vokálová z Hypoteční banky. Nově musí banky u žadatelů o hypotéku hlídat dva ukazatele. Prvním je DTI, což je zkratka z anglického debt to in come neboli dluh vůči příjmu. „U hypotečních smluv sjednaných od října nesmí DTI přesáhnout devítinásobek čistého ročního příjmu žadatele, ovšem po započtení veškerých jeho závazků,“ vysvětluje Pavel Vlček z mBank.

„Druhá nově sledovaná hodnota je DSTI, přičemž písmeno S ve zkratce znamená service, volně přeloženo schopnost umořovat dluh,“ pokračuje Vlček. Konkrétně bude žadatel smět měsíčně splácet jen 45 procent svého čistého uznatelného příjmu.

Do nejvyšší možné výše splátky hypotéky se opět započítávají i měsíční splátky všech ostatních úvěrových produktů žadatele. „Pokud má tedy domácnost čistý měsíční příjem například 40 tisíc korun, maximální výše všech úvěrů může být 4,32 milionu korun a zároveň by se všechny měsíční splátky měly vměstnat do 18 tisíc korun,“ uvádí příklad finanční poradce Vladimír Weiss.

Kdo na to doplatí

Tyto parametry již banky hodnotily i dříve, ovšem každá z nich k tomu používala vlastní metodiku. Někde byla mírnější, jinde přísnější. Nyní by se doporučeními ČNB měla praxe sjednotit, což se na trhu zcela jistě projeví. Očekává se, že na úvěr na bydlení nově nedosáhne deset až 30 procent potenciálních žadatelů.

Nejméně se to podle Vladimíra Weisse dotkne těch, kdo žádají ve dvou, dosahují průměrných příjmů a mají minimum nebo žádné úvěry. Nejvíce pak změny pocítí samožadatelé s relativně nízkým příjmem. Situace se může zkomplikovat i lidem, kteří už nějaké úvěry mají. „Situace se dotkne zejména mladých lidí, kteří se tak budou muset spolehnout na pomoc rodičů,“ dodává Petr Plocek z UniCredit Bank.

„Žadatel si může vzít do úvěru spolužadatele,“ radí Patrik Madle z ČSOB. Tak se zvýší příjmy, respektive bonita. Pak je zde ale ještě otázka vlastních zdrojů ve výši deseti až 20 procent ceny nemovitosti. Ty lze sice ještě stále nahradit druhým, menším úvěrem, ovšem kvůli novým doporučením bude složitější dva úvěry získat. „Nebo mohou dát rodiče do zástavy svoji nemovitost,“ říká Plocek. Tak se zvýší poměr výše úvěru k hodnotě nemovitosti (tzv. LTV) a žadatel s dostatečnými příjmy, ale bez dostatečných úspor může dosáhnout na vyšší hypotéku.

„Pokud ale někdo volí další zástavu jen z titulu, aby obešel stoprocentní LTV, a nemá ani korunu, je to velmi nebezpečná situace. Rozhodně takový postup nedoporučuji,“ varuje Lucie Drásalová, analytička poradenské společnosti Partners.

Ceny bytů zejména v Praze dolů příliš v nejbližší době nepůjdou

A tato situace se promítne i na trh s realitami. „Očekáváme, že se zpřísněním hypoték a vysoce pravděpodobným růstem úrokových sazeb ubyde potenciálních zájemců,“ říká Pavel Hassman z realitní kanceláře RE/MAX 4YOU.

Podle Gorana Andonova z Maxima Reality primárně odpadnou ti, kdo jsou již dnes „na hraně“. Pokles zájmu předpokládá spíše na trhu se staršími byty. Pokles cen to však zřejmě nepřinese, jen se jejich růst zbrzdí.

Ceny nemovitostí už totiž neovlivňuje jen fakt, že jich je nedostatek. „Stále výraznější roli hraje také lokalita, služby, servis v okolí i okolí samotné nemovitosti,“ popisuje Andonov. V Praze a dalších velkých městech tedy zřejmě zůstanou ceny bytů a domů stále vysoké. „V regionech očekáváme rozevírání časových a finančních nůžek prodeje mezi kvalitními lokalitami, kde se i nadále bude prodávat rychle, a slabšími lokalitami, kde se doba prodeje může vrátit na úroveň i více měsíců,“ doplňuje Hassman. A to se samozřejmě promítne i do cen.

zdroj: Lidovky